En este artículo vamos a reflexionar sobre cuáles han sido los volúmenes prestados por empresas de Crowdlending en 2016 en Gran Bretaña, Europa y España, sin tener en cuenta a EEUU que publicará sus datos más adelante.

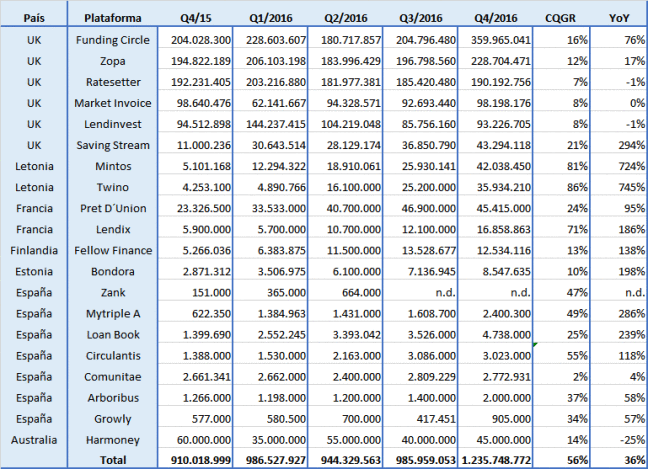

Vamos a ver que crecimientos y que volúmenes de préstamos se han gestionado mediante Crowdlending en los los diferentes Marketplaces de las diferentes Plataformas de Crowdlending que hay actualmente en estos paises europeos y vamos a ver, claramente, que el sector no para de crecer, que va muy, pero que muy bien y que muestra de ello es que el sector del Crowdlending ha tenido un crecimiento interanual medio del 36% en el cuarto trimestre, que no es poco.

Evolución en Gran Bretaña

En la tabla se puede apreciar que Funding Circle es el líder en Gran Bretaña con un volumen de préstamos en el cuarto trimestre de más de 359 millones de euros, superando con creces en más de 130 millones a su competidor más cercanos, que es Zopa, tal y como se puede ver en la imagen adjuntada.

Funding Circle, tras su anuncio de abandono del mercado Español, ha seguido creciendo en Gran Bretaña y ha acumulado un crecimiento anual superiores al 75%, todo ello gracias a sus recientes acuerdos con el Gobierno de Gran Bretaña para prestar mediante Crowdlending y a su reciente ampliación de capital de 100 millones de euros que le han hecho que se convierta en líder del sector del Crowdlending en el Reino Unido.

Evolución en Europa

Otro dato interesante es ver como en Europa está creciendo mucho el volumen de préstamos concedidos mediante Crowdlenidng. Así vemos a Plataformas de Crowdlending europeas que en el cuarto trimestre han movido decenas de millones de euros, tales como Mintos que ha gestionado más de 42 millones en préstamos, Prét d’Union con casi 46 millones, Twino con más de 35 millones de euros o Lendix que con casi 17 millones de euros prestados en el cuarto trimestre del 2016 ha alcanzado un espectacular crecimiento anual de más del 185%.

En Letonia el crecimiento de las Plataformas de Crowdlending es asombroso, así vemos como Mintos o Twino han crecido más de un 700% anual, lo cual es una auténtica bárbaridad de crecimiento.

Evolución en España

La Evolución en España también ha sido muy positiva para las Plataformas de Crowdlending, así se han prestado más de 15 millones de euros con un crecimiento anual de más del 95%, lo cual significa aún poca cantidad en volumen, pero que supone mucho en porcentaje de crecimiento ya que casi llega al 100% de crecimiento anual.

La evolución se espera que sea muy positiva en el futuro ya que hay muchos bancos que se quieren meter en el sector del Crowdlenidng y eso va a hacer disparar el número de préstamos mediante Crowdlending que se van a conceder en España.

También hay que tener presente el efecto positivo que va a tener la nueva legislación recientemente aprobada que regula el Crowdlending al dotar al sector de mayor seguridad jurídica y, por último, destacar el impulso que la nueva asociación de empresarios fintech va a dar al sector del Crowdlending, y Fintech en general, al actuar como lobby de presión frente al gobierno para efectuar las modificaciones en la ley que sean oportunas con el objetivo de beneficiar el desarrollo del sector del Crowdlending en España.

Conclusion Final

Tras ver los números en materia de volúmenes de préstamos concedidos y de porcentajes de crecimiento, vemos que el Crowdlending como forma alternativa de financiación y de inversión ha nacido para quedarse, que no va a ser una moda pasajera y eso ya lo estamos viendo en Gran Bretaña en donde los volúmenes de préstamos mediante Crowdlending que se están moviendo empiezan a ser considerables (de más de 350 millones de euros al trimestre) al igual que está empezando ya a pasar en el resto de Europa y en breve plazo, también pasará en España.

Caso a parte es Estados Unidos o China, en donde allí ya se están moviendo cifras astronómicas en prestamos mediante Crowdlending que superan ampliamente los cientos de miles de millones de euros y que indican que nos llevan muchos años de ventaja al respecto.

También queremos dar las gracias a Ramón Blanco por ofrecernos esta información en el blog de Indexalending.com y por darnos estos datos frescos con los que poder reflexionar juntos sobre el presente y futuro del Crowdlending en Gran Bretaña, Europa y España.

Entre a CROWDLENDING.ES y suscríbase, hágase suscriptor de nuestro blog y con ello recibirá en su email nuestras NEWSLETTERS con nuestros últimos artículos, con interesante información y noticias sobre finanzas y sobre el apasionante mundo del Crowdlending.

ESTEBAN LÓPEZ

Comments (4)

Inversor

La «asociación de empresarios fintech» no existe y cualquier otra asociación fintech NO representa al crowdlending. Existe una asociación fintech que representa a sus miembros, entre los que solo hay 1 plataforma crowdlending que, curiosamente, está participada por el presidente de dicha asociación fintech.

Esteban López

Hola Inversor,

Sea lo que fuere, no voy a entrar a valorar lo que son, la realidad es que se han constituido en un Lobby de presión para presionar al Gobierno a que haga modificaciones en la legislación que beneficien al desarrollo de las empresas fintech entre las que se encuentran las empresas de Crowdlending y sin ir más lejos, recientemente dicha asociación a publicado un Libro Blanco en el que se aportan interesantes modificaciones a realizar a la la Ley 5/2015 que regula el Crowdlending y que seguidamente las apego aquí para su público conocimiento:

Las propuestas de cambios normativo de la Ley 5/2015 que propone la Asociación Española de FinTech e InsurTech: FinTech España en materia de Crowdlending son las siguientes:

1.-El establecimiento de un régimen legal diferenciado entre plataformas, en función de las formas de financiación en que intermedien (valores o préstamos).

2.-La revisión de los términos del art. 46, con el fin de clarificar el régimen del servicio de gestión de plataformas de financiación participativa.

3.-La revisión del ámbito territorial de aplicación de la Ley, de manera que se establezca un régimen de los servicios de las plataformas españolas en el exterior simétrico al de las plataformas extranjeras en España.

4.-La revisión del régimen de garantías, para permitir a las Plataformas de Crowdlending que las reciban, actuando en representación de los inversores, con el fin de asegurar una mejor defensa de los derechos de crédito de los mismos.

5.-La extensión a los inversores no acreditados del acceso a mecanismos de inversión automáticos que permitan una diversificación mayor de sus inversiones y, por tanto, una reducción considerable del riesgo.

6.-Una mejor calibración de la licencia exigida a las para prestar servicios de pago, para limitar las exigencias a los riesgos específicos de su actividad.

7.-La matización de los términos en que pueden prestarse los servicios de asesoramiento o de gestión sobre préstamos, puesto que no se trata de instrumentos financieros contemplados en el art. 2 del Texto Refundido de la Ley del Mercado de Valores.

8.-La regulación de la posibilidad de que las Plataformas de Crowdlending puedan dar liquidez a los inversores y se puedan crear mecanismos para que éstos puedan vender y comprar participaciones en préstamos.

9.-Aclarar las limitaciones previstas en el artículo 63 respecto de los proyectos vinculados. Por otro lado, las plataformas deberían poder prestar dinero sin limitación, siempre y cuando se dé a los inversores dicha posibilidad. De esta manera la plataforma alinea sus intereses con los de los inversores.

10.-Aclarar el régimen legal de intermediación en facturas y pagarés. Teniendo en cuenta que los riesgos para los inversores son muy similares a los préstamos, las plataformas de préstamos deberían también poder intermediar en pagarés y facturas.

11.-Aclarar la limitación prevista en el artículo 82.1 b): “limitación de 10.000 euros en 12 meses”.

12.-Mejorar la redacción del artículo 84 de la Ley en relación con las expresiones que deben ser manifestadas por el inversor.

Si quiere más información lea el artículo publicado sobre el LIBRO BLANCO DE LA REGULACIÓN FINTECH EN ESPAÑA.

Un saludo.

Inversor

Gracias por tu respuesta y el apego, Esteban.

Si te fijas, en ese mismo Libro Blanco, en el apartado de crowdlending, aparece la siguiente nota: «Este vertical ha sido redactado por las plataformas de crowdlending agrupadas en torno a la Asociación Española de Crowdlending».

Esta es la asociación que representa al crowdlending y que ha participado activamente en la parte que corresponde del Libro. Te recomiendo que contactes con ellos si quieres convertirte en un líder de opinión en este sector.

La Aefi no representa, en ningún caso, los intereses del crowdlending. Representa los intereses de sus asociados, su presidente (que invierte en el capital de varias fintech asociadas que además obtienen premios de forma sospechosa) y Atos Origin.

Valga mi comentario para que mejore tu contenido.

Un saludo.

Esteban López

Hola inversor,

Agradezco mucho sus comentarios y sus aclaraciones que aquí quedan expuestas para público conocimiento.

Un saludo.