Muchas veces me he hecho la pregunta sobre cómo son las empresas que se financian mediante Crowdlending en España y siempre me ha costado obtener información suficiente como para poder hacerme una imagen más o menos fiel del perfil de dichas empresas. En este artículo vamos a ver y a analizar como son dichas empresas a partir de un estudio que ha elaborado LoanBooK sobre una base de más de 400 operaciones de préstamos a empresas españolas a las que LoanBook ha ayudado a financiarse durante los últimos tres años de vida que tiene la plataforma.

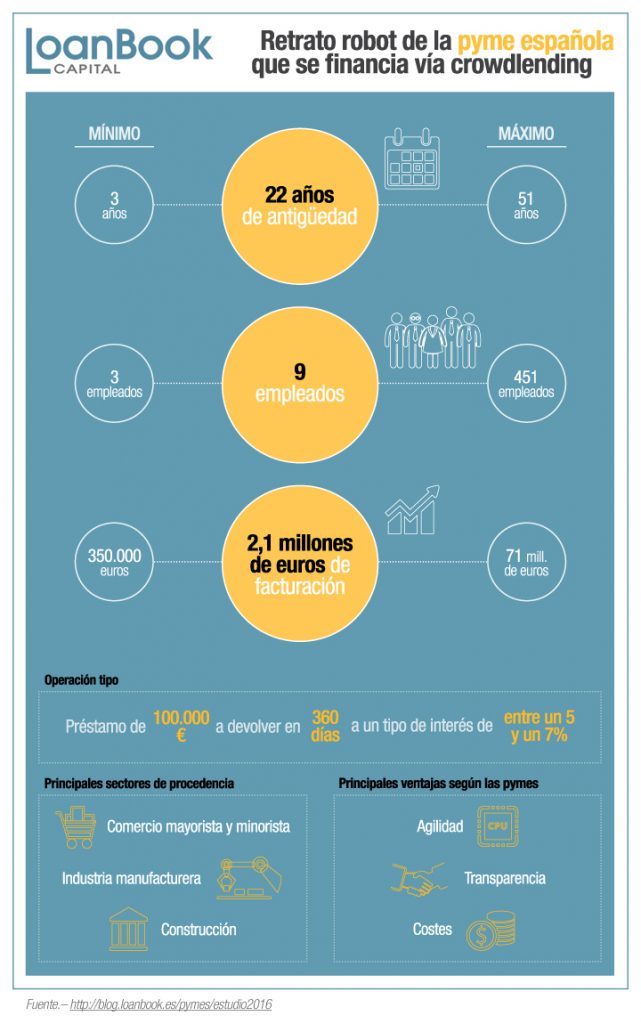

Y la conclusión de dicho estudio es que son empresas que llevan mucho tiempo activas en el mercado, concretamente más de 22 años, que son empresas compuestas por unos 9 trabajadores de media y que presentan una facturación aproximada superior a los 2 millones de euros anuales.

Este sería el arquetipo medio de las pymes que se financian mediante Crowdlending en España según el estudio realizado a esos 400 promotores solicitantes de financiación a los que LoanBook ha ayudado a conseguir financiación en estos últimos tres años por un importe superior a los 19 millones de euros y también en dicho estudio se destaca que casi todas las pymes que han acudido al Crowdlending para financiarse lo han hecho para tener una alternativa más de financiación a la banca tradicional, es decir, han acudido a financiarse mediante Crowdlending, no para sustituir a la financiación típica mediante la banca tradicional, sino para tener más fuentes de financiación a su disposición.

¿Cuál es el préstamo tipo mediante Crowdlending que suscriben las pymes en España?

El préstamo tipo que suscriben las pymes españolas mediante Crowdlending es un préstamo de unos 100.000 € aproximadamente, con un plazo de amortización medio que ronda el año (360 días) y con un tipo de interés que gira en torno al 5-7%, más o menos.

También destacan el estudio que la evolución de dichos importes y de dichos plazos de amortización han ido aumentando paulatinamente conforme ha ido pasando el tiempo, no así los tipos de interés que, debido a la política de bajos tipos de interés del BCE, ha provocado el que se hayan mantenido estables en el tiempo en esa horquilla señalada media de entre el 5 al 7% de interés anual.

¿Qué sectores de actividad se financian más mediante Crowdlending?

Los sectores que más se financian mediante Crowdlending son tanto el sector minorista como el mayorista, así como el sector de la construcción y el sector de la industria manufacturera, por lo tanto vemos que los sectores que se financian mediante Crowdlending son sectores maduros y empresas consolidadas y que, tal y como hemos señalado antes, lo hacen no como sustituto de la financiación típica que hasta la fecha solo les ofrecía la banca tradicional, sino que lo hacen para complementar sus vías de financiación tradicionales con esta nueva fuente de financiación alternativa que es el Crowdlending.

El estudio también destaca que como a las pymes les da tan buen rendimiento el financiarse mediante Crowdlending, la mayoría (más del 85%) vuelven a repetir y vuelven a financiarse mediante Crowdlending en el futuro muchas veces más, lo cual supone un espaldarazo definitivo a la consolidación del Crowdlending como nueva vía de financiación alternativa en España.

¿Qué es lo que más valoran las pymes españolas a la hora decidirse a financiarse mediante Crowdlending?

Lo que más valoran las empresas españolas a la hora de tomar la decisión de financiarse mediante Crowdlending es la transparencia, la agilidad y la reducción de costes (hasta un 4% se pueden ahorrar en los costes de intermediación con respecto a lo que cobra actualmente la banca tradicional) así como la reducción de tiempo en la tramitación que ello supone (pues en menos de 7 días tienen ya el préstamo resuelto e ingresado en cuenta) y lo mejor de todo, es que no tienen la obligan de contratar ningún producto o servicio adicional como condición indispensable para que se le conceda la financiación solicitada; es lo que se conoce como “venta cruzada” y que al promotor solicitante de financiación le supone un coste más a añadir (si ustedes quieren informase mejor al respecto, les recomendamos que lean nuestro artículo “El coste de la venta cruzada” en donde explicamos detalladamente lo que esto supone para el solicitante de financiación).

Como conclusión final de este estudio decir que el Crowdlending ha venido a España para quedarse pues se ve claramente que se está consolidando mucho hasta el punto de que si en 2015 el Crowdlending financió en España a promotores por valor de 21,8 millones de €, vemos que ya en 2016, solo LoanBook, ha financiado a pymes por valor de más de 15 millones de €, siendo el Crowdlending la modalidad de financiación alternativa que más ha crecido con un incremente superior al 200% en los últimos tres años, tal y como se indica en un estudio elaborado por KPMG sobre la financiación alternativa.

Sobre LoanBook

LoanBook es la plataforma de Crowdlending líder en España especializada en préstamos y en otras formas de crédito para pymes. Desde octubre de 2013 pone a disposición de todo tipo de inversores una alternativa a los productos convencionales de ahorro y renta fija: la participación en créditos a pymes españolas maduras y de buena calidad. LoanBook ha concedido créditos a pymes por un valor de 19 millones de euros, que se han concretado en más de 400 operaciones crediticias y que han brindado a sus inversores una rentabilidad neta superior al 6% en el último año.

Su Marketplace online permite participar y realizar un exhaustivo seguimiento de préstamos de circulante y líneas de crédito que LoanBook ha analizado previamente y a las que ha asignado un rating. LoanBook cuenta asimismo con un equipo multidisciplinar procedente del ámbito de la banca comercial y de la de negocios, con una especialización financiera que garantiza una clara identificación del perfil de riesgo de cada operación, una óptima estructuración de sus productos para inversores y una mayor rentabilidad para los mismos.

LoanBook es una plataforma acreditada por ACCIÓ, la agencia para la competitividad de la empresa de la Generalitat de Catalunya.

Damos las gracias a nuestros amigos de LoanBook y a Edwina, responsable de marketing de LoanBook, por su inestimable ayuda para poder elaborar este artículo y, por último desde CROWDLENDING.ES queremos aprovechar la ocasión para invitarles a que se suscriban a nuestro blog para así poder recibir nuestras Newsletters en su correo electrónico con todas las novedades del apasionante mundo del Crowdlending y de las finanzas.

ESTEBAN LÓPEZ