En este artículo vamos a citar a las 4 mejores empresas de Crowdlending mundiales que más han destacado para los inversores. Unos inversores que han visto como este nuevo método de inversión y financiación que es el Crowdlending les ha abierto una puerta nueva de inversión que ha supuesto un chorro de aire fresco para ellos puesto que desde el pasado año 2008 los intereses de muchas inversiones consideradas “seguras” no han hecho más que bajar y bajar hasta el punto de ponerse en tipos de interés negativos (vean los bonos alemanes o suizos, por citar solo dos).

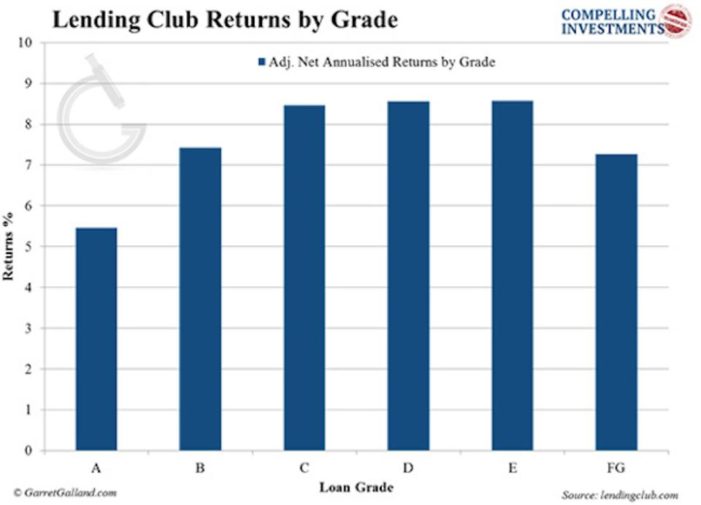

Por este motivo los inversores han tenido que buscar nuevos nichos de inversión y aquí es donde ha irrumpido con fuerza el Crowdlending, con retornos muy interesantes incluso de hasta dos dígitos, con una baja tasa de volatilidad y de correlación, si lo comparamos con la Bolsa, que hace que sea ésta una inversión muy segura y muy interesante.

Para el análisis de las 4 plataformas escogidas nos fijaremos en sus tasas de incumplimiento, en las tasas de interés que han ofrecido y en otras cifras interesantes de analizar, como por ejemplo el total de préstamos en los que han intervenido y los que han sido devueltos.

1.-Lending Club

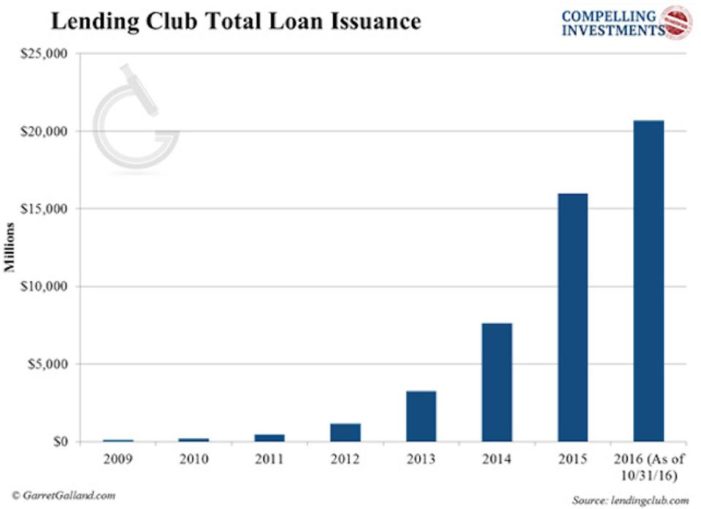

Lending Club fue fundado en el año 2007 y es una veterana plataforma p2p que se ha convertido en una de las más grandes del mundo con más de 20.000 mil millones de dólares en emisión de préstamos y esto ha sido posible porque ofrece préstamos tanto a consumidores como a pymes con plazos de amortización que van de los 36 a los 60 meses.

El crecimiento de Lending Club ha sido exponencial desde que se creó y actualmente tiene ya un 45% del total del mercado. Recaudó más de 900 millones de dólares en su última oferta pública hecha en el año 2014 y pese a ello el precio de la acción desde entonces ha caído un 72% lo cual indica que no todo es miel sobre hojuelas.

La culpa de esa caida es debido a que la empresa se vio envuelta recientemente en un escándalo que rodea al fundador Renaud Laplanche y por el cual éste se vio obligado a dimitir después de que una investigación interna encontrara irregularidades en el proceso de concesión de préstamos de la compañía y una alteración en la cantidad de millones de dólares de préstamos concedidos.

Pese a ese pequeño escándalo, Lending Club sigue en la brecha y está muy bien capitalizada, además en caso de quiebra tienen implementado un sistema de respaldo mediante por el cual una empresa intermediaría se pondría al mando y seguiría al frente de todas las operaciones que hayan abiertas hasta su vencimiento.

Lending Club utiliza como intermediario al WebBank de Utah, de tal forma que cuando un préstamo ha sido financiado el dinero es librado por dicho banco asociado y a los inversores se les abona sus intereses y se les va devolviendo el capital según el plazo de amortización pactado con el promotor solicitante de financiación, es decir, los inversores participan del préstamo.

Lending Club ofrece préstamos de entre 1000$ a 35.000$ para consumidores y de entre 15.000$ a 300.000 $ para negocios y empresas.

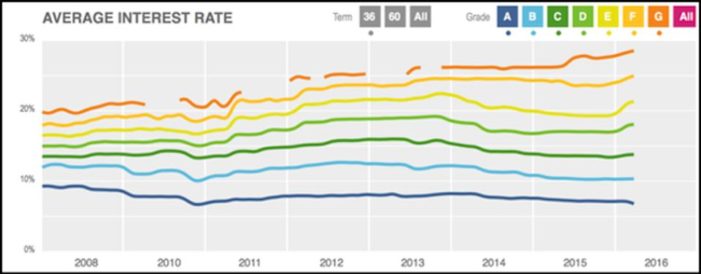

El gráficos siguiente muestra la tasa de interés promedio cobrada a los prestatarios en todas las calificaciones de crédito para préstamos de 36 y 60 meses.

Lending Club cobra a los inversores una cuota del 1% de la cantidad de pagos recibidos del prestatario dentro de los 15 días de la fecha de vencimiento y el prestatario paga unos honorarios de entre el 1 al 5 % dependiendo de su grado de solvencia y, por último, decir que lo inversores pueden invertir desde los 25 dólares.

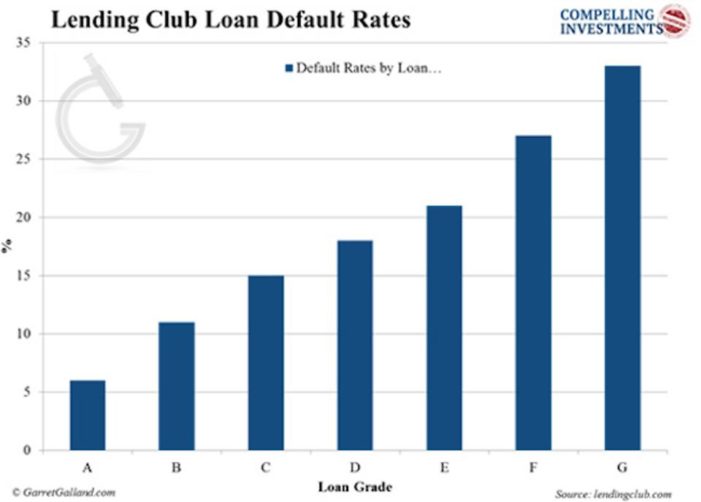

Como hemos dicho, Lending Club clasifica a los prestatarios y les da una calificación y si luego estos no pagan el préstamo entonces Lending Club lo reclamará y les cobrará un 18% a los inversores si no hay juicio o un 30%, para cubrir los gastos jurídicos de reclamación, si hay juicio

2.-Prosper

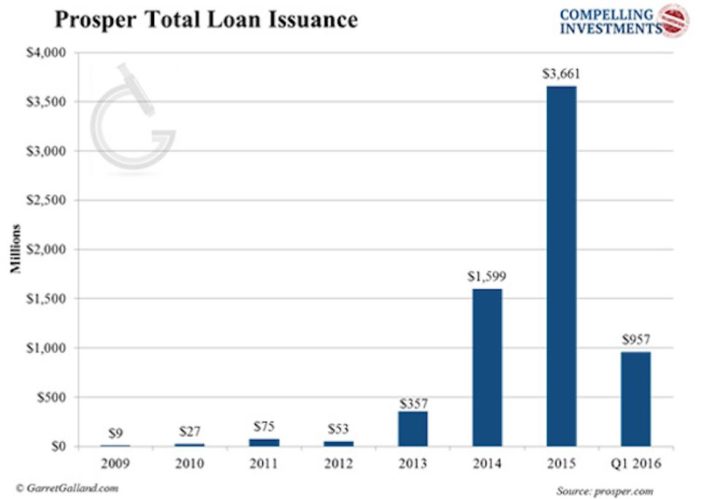

Prosper fue fundado en el año 2006 fue la primera plataforma P2P que hubo en los Estados Unidos y desde entonces ha financiado más de 6.000 millones de dólares en préstamos mediante Crowdlending ofreciendo solo préstamos a consumidores y no a pymes, aún así, ya tiene más de 2 millones de clientes.

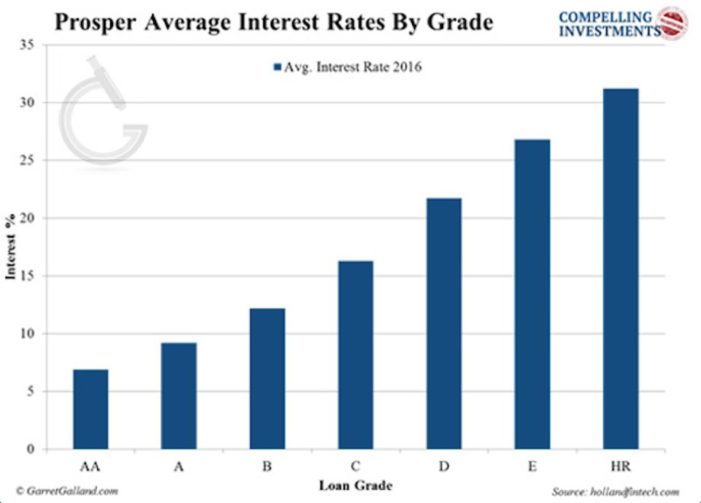

Prosper, al igual que Lending Club, ofrece préstamos con un plazo de amortización de entre 30 a 60 meses y de un importe que oscila entre 2.000 a 35.000 dólares utilizando la misma forma que Lending Club mediante el banco WebBank de Utah que hace de intermediario y ofrece sus préstamos en una escala de tipos que varía según la calificación de solvencia del prestatario.

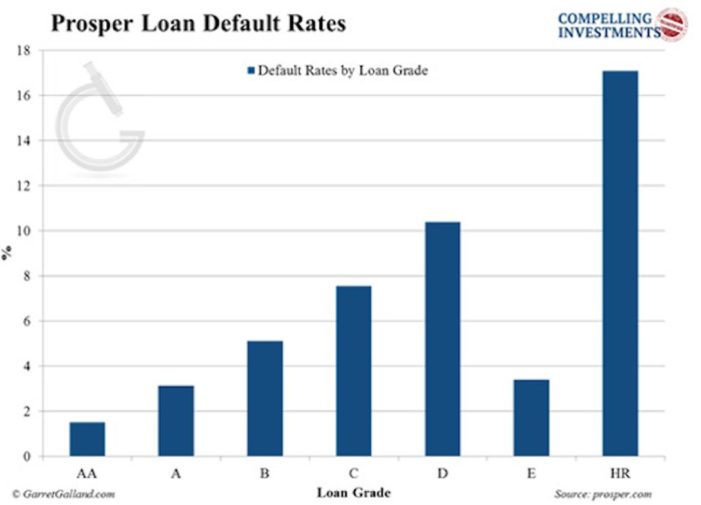

Tasas de impagados de Prosper según calificación de solvencia:

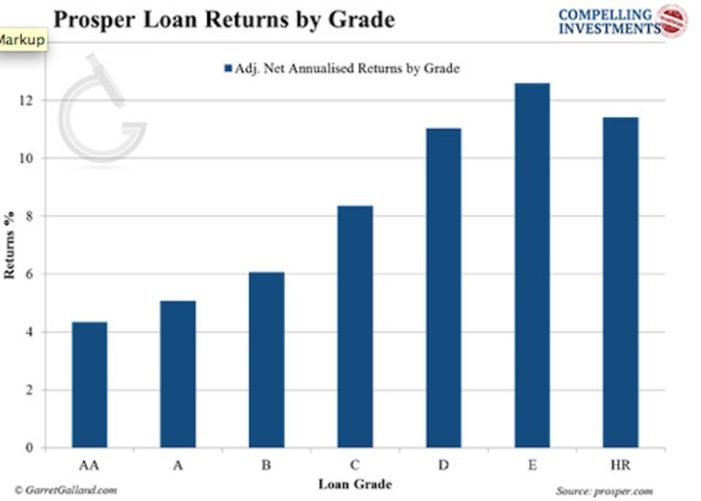

Tasa de retorno de préstamos según calificación de solvencia:

Prosper cobra a los prestatarios una tarifa que oscila entre el 0,5 y el 5% en función de su solvencia y a los inversores les cobra una comisión anual del 1% basada en el principal del préstamo vigente y la inversión mínima para poder invertir es de 25 dólares.

Prosper tiene un sistema propio de calificación de crédito para los promotores y para ello utiliza agencias de crédito, también empaqueta todos los préstamos impagados y los vende a un tercero para que los cobre y el dinero que recauda lo reparte a prorrata entre los inversores del préstamo incumplido.

Lending Club y Prosper son los dos empresas más grandes del sector y son los únicos que están abiertos a inversores minoristas no acreditados, seguidamente veremos a dos empresas más que solo están abiertas a inversores acreditados pero que también destacan en el sector del Crowdlending.

3.-UPSTART

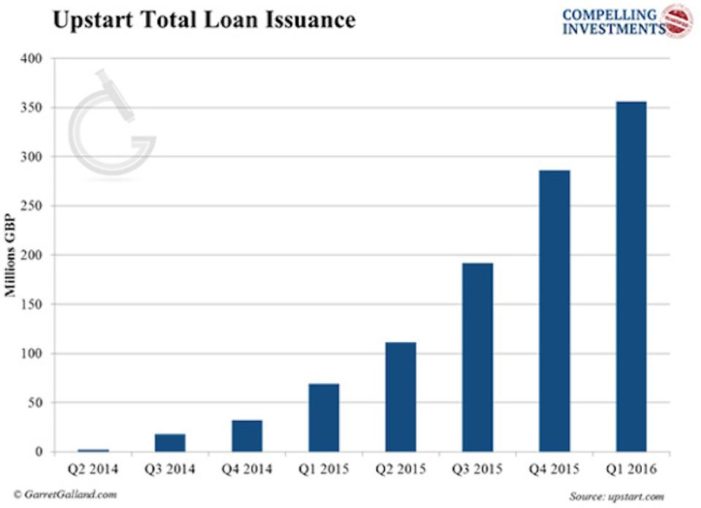

Upstart fue fundad en el año 2014 por un grupo de extrabajadores de Google y en todo este tiempo ya ha originado más de 300 millones de dólares en préstamos.

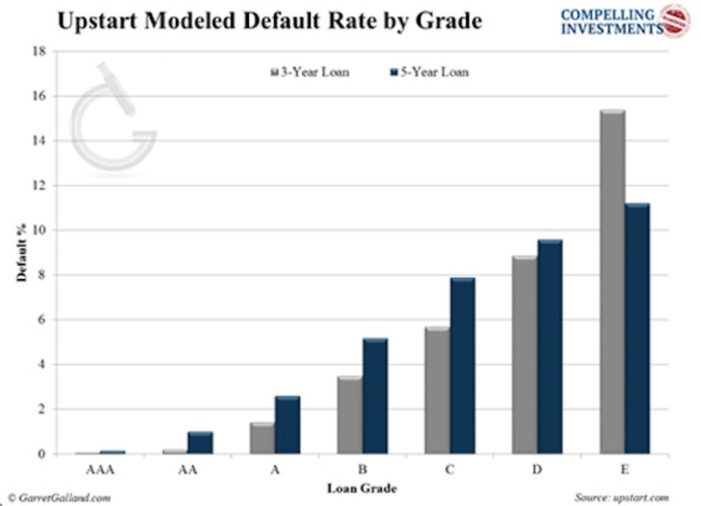

Upstart utiliza medios de clasificación de solvencia similares a los de Prosper, bebiendo de las mismas fuentes y esto hace que tenga las cifras de incumplimiento más bajas del mercado pues más del 94% de sus prestatarios están devolviendo en tiempo y forma sus préstamos.

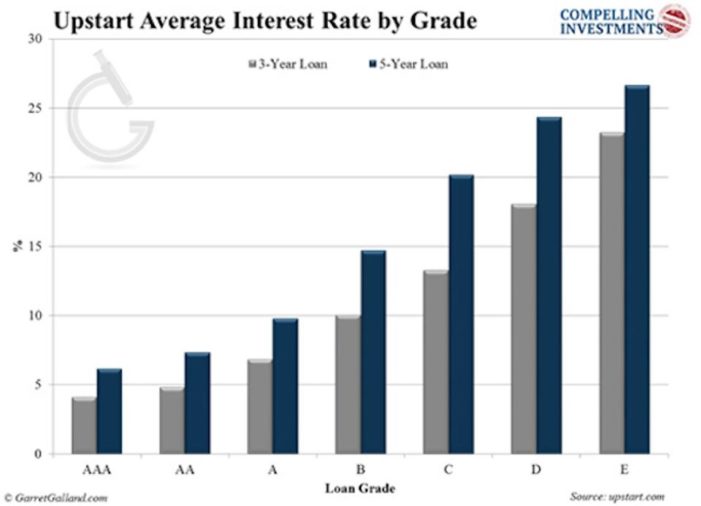

Upstart apuesta por los jóvenes profesionales, así más del 90% de los prestatarios están licenciados en la universidad y también apuesta por las pymes ofreciendo préstamos por valor de entre 3.000 a 35.000 dólares y con un plazo de amortización de entre tres a cinco años con tasas de interés que rondan entre el 4 al 26% dependiendo del nivel de solvencia del prestatario.

Upstart emplea un modelo que le sirve muy bien para evitar impagados.

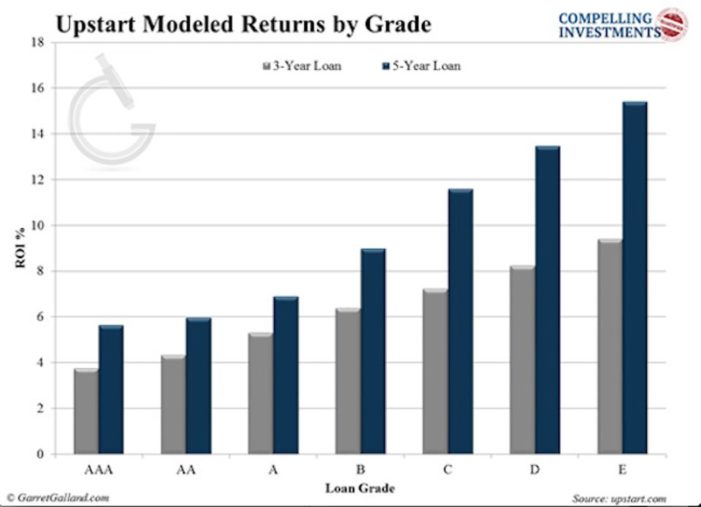

En Upstart los inversores no pagan honorarios, la empresa recauda sus fondos para funcionar a través de los honorarios que cobra al prestatario y si éste no cumple, entonces Upstart reembolsa a los inversores su capital y Upstart pierde en la operación. La inversión mínima es de 100 dólares

Funding Circle

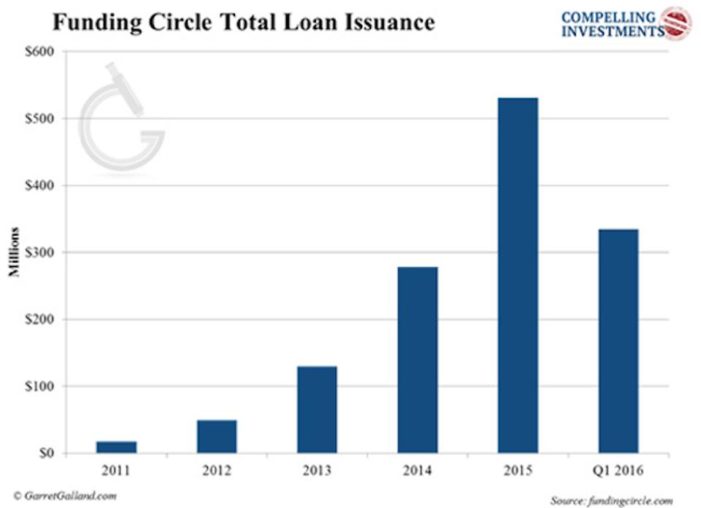

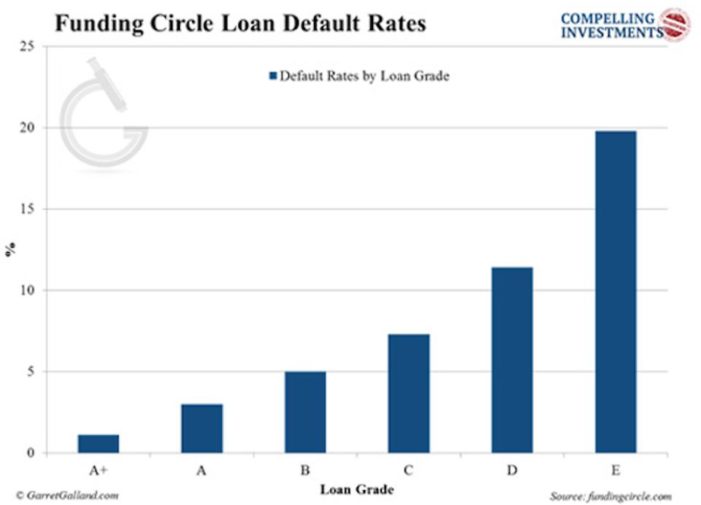

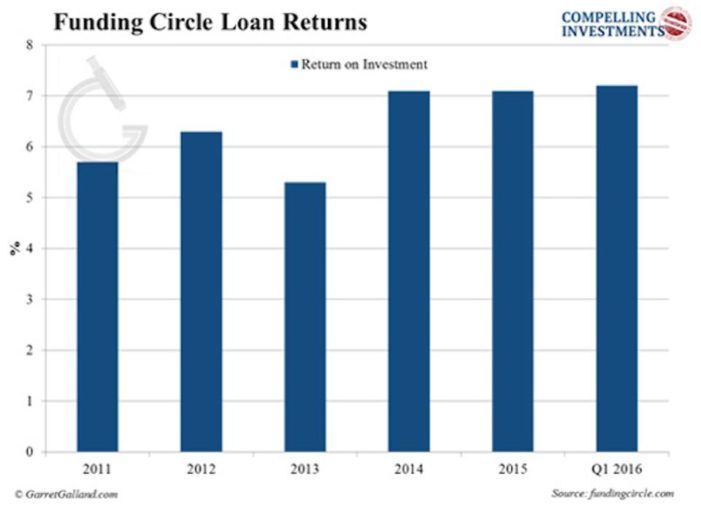

Funding Circle se fundó en Gran Bretaña y en el año 2013 ya operaba en EEUU. La empresa solo realiza préstamos mediante Crowdlending a pymes y negocios y opera en Estados Unidos, Reino Unido, Alemania y los Países Bajos; hizo un intento de operar también en España pero no salió bien y recientemente ha anunciado que abandona nuestro país definitivamente.

La compañía ha originado más de 3.000 millones de dólares en préstamos ofreciendo préstamos desde 25.000 a 500.000 dólares con tasas de interés que van desde el 5,5 al 27,8%, dependiendo del grado de solvencia de cada prestatario.

A los inversores se les cobra una tarifa del 1% sobre todos los pagos recibidos dentro del mes y a los inversores se les exige una inversión mínima a partir de 50.000 dólares.

En resumen vemos que Lending Club ofrece muy buenos retornos, pero también vemos que Prosper es la que más seguridad ofrece, porque es la que tiene la menor tasa de impagados, pero también vemos que Upstart y en Funding Circle también ofrecen buenos rendimientos de hasta dos dígitos, en fin, elijan ustedes.

Otro día analizaremos las plataformas de Crowdlending que operan aquí en España pero lo que pueden hacer ustedes hasta entonces es suscribirse a CROWDLENDING.ES y así recibirán en su correo electrónico nuestras Newsletters con interesante información sobre el mundo de las finanzas y del Crowdlending.

ESTEBAN LÓPEZ

Comments (3)

Iñaki

Si no me equivoco, estas plataformas solo admiten inversores de USA, ¿es asi?

Esteban López

Hola Iñaki,

Pues no estoy muy seguro, yo nunca he invertido en ellas, pero tal vez sí que se pueda invertir en ellas a través de intermediarios o directamente, no lo sé exactamente, por lo que te remito a que te dirijas a ellas para que te informen mejor.

Un saludo.

ESTEBAN LÓPEZ