Esta entrevista ha podido ser hecha gracias a la generosidad de Toms Niparts, Head o Operations de Viventor, una empresa de Crowdlending que, a buen seguro, está llamada a hacer grandes cosas en el mundo del Crowdlending y a la que le auguramos un gran futuro también aquí en España y nada más, seguidamente les dejamos con la entrevista, deseando que a nuestros lectores de CROWDLENDING.ES les guste tanto como a nosotros nos ha gustado hacerla.

¿Qué experiencia tiene Viventor en la financiación alternativa y dónde empezó todo?

Una parte de nuestro equipo posee ya una gran experiencia en la financiación alternativa no bancaria desde hace muchos años. Nosotros comenzamos en las Países Bálticos y observamos un gran potencial en el Sur de Europa. Aquí, en España, el mercado está mucho más centrado en el negocio bancario tradicional, pero existen una gran cantidad de ventajas que a los consumidores de financiación alternativa les podemos ofrecer.

¿En qué tipos de Financiación alternativa está Viventor presente?

Viventor está presente en el campo de la financiación colectiva y p2p, pues creemos que estas áreas tienen un potencial muy alto de crecimiento y presenta una gran cantidad de beneficios para los consumidores. El dato del mercado así lo demuestra – el Crowdfunding ha estado creciendo a una tasa anual del 100% durante los últimos 5 años en Norte América y el Reino Unido – mientras que en Europa no ha sido tanto, por lo que creemos que Europa tiene un gran potencial que no ha sido desarrollado todavía.

El Préstamo Online es un campo sobre el que el mercado español también tiene mucho que aprender ya que, según nuestra experiencia, se ha demostrado que la mayor parte de los demás países europeos se han adaptado mejor a este tipo de préstamos fruto de la financiación alternativa Online.

Los pagos y la Banca Online son otras dos áreas que son importantes para competir con el «viejo modelo de financiación». Así como la actividad Inmobiliaria es una gran industria a nivel mundial, la financiación alternativa a través de Crowdlending también lo será y pronto lo veremos.

¿Cuáles son las principales ventajas de acudir a la financiación alternativa?

Hay cuatro ventajas principales en la elección de la financiación alternativa:

- Los servicios son muchas veces más rápidos y más eficiente que las soluciones actuales.

- Muchas más personas tienen acceso a la financiación, las oportunidades de inversión y otras soluciones financieras que no estaban disponibles antes.

- La Financiación Alternativa es mucho más transparente que los bancos y los intermediarios.

- La Financiación Alternativa puede ofrecer mejores condiciones y menores gastos, tanto para los consumidores, cómo para las pymes.

¿Cree que la hegemonía en la concesión de préstamos que tiene la banca tradicional va a finalizar con la irrupción del Crowdlending?

Todo lo contrario. A medida que la industria se vuelve más madura, el dinero de los fondos de cobertura, y los grandes inversores institucionales, se moverá desde los bancos a los prestamistas no bancarios que pueden ofrecer mejores rendimientos. Vemos esto en el negocio ya desarrollado en Norte América y es sólo cuestión de tiempo que se extienda a otros mercados.

¿Cree usted que puede haber entendimiento entre la banca tradicional y las empresas de Crowdlending o son competidores irreconciliables?

Puede haber, tiene que haber y ya hay asociaciones entre los bancos y las plataformas de Crowdlending. Los bancos tienen una gran cantidad de legado de IT y una falta de eficiencia por la amplitud de líneas, mientras que las empresas FinTech son tecnológicamente avanzadas y con una dirección clara. Definitivamente habrá más fusiones, adquisiciones y asociaciones de los bancos en los próximos años.

¿Según usted cuáles son las principales ventajas y desventajas del Crowdlending frente a la banca tradicional?

Como ya se ha mencionado, el Crowdlending es accesible para todos, ya que ofrece servicios más rápidos, mucho mayor retorno para los inversores y los costes son más bajos para los prestatarios.

Por otro lado, la industria sigue siendo muy joven y el mercado, o bien carece de conocimiento, o bien son escépticos acerca de las finanzas alternativas. Esto se puede cambiar mediante la educación del mercado, haciendo hincapié en los beneficios y en la construcción de confianza, proporcionando grandes servicios los 365 días al año.

¿Por qué recomendaría usted invertir en Crowdlending frente a otros tipos de inversión?

Aparte de que la inversión en Crowdlending es muy accesible para todo el mundo, los números hablan por sí solos.

Esta es una diapositiva de Ron Suber (Prosper) Keynote durante la conferencia de Lendit 2016, en donde se hace una comparativa de los rendimientos de varias clases de activos en el último año:

Sólo con ver los rendimientos de las distintas inversiones, vemos que son bajas si las comparamos con la inversión en Viventor, en donde se puede ganar un 12% anual tranquilamente, mientras que en los depósitos bancarios en España a duras penas están dando el 1% de media.

¿Qué riesgos tiene invertir en Crowdlending en el presente y en elfuturo?

Al igual que en cualquier otro tipo de inversión, hay factores macroeconómicos y microeconómicos que afectan al mercado en su conjunto.

Una amenaza en particular es que el mercado está en una etapa de crecimiento muy alto en este punto, y algunas nuevas plataformas pueden llegar a recoger el dinero y desvanecerse. Este es un fenómeno que se observa en Asia, pero que en Europa solo se ha visto un caso de incumplimiento hasta la fecha.

¿Cómo ve al sector en España actualmente? ¿Qué expectativas tiene para los próximos años?

En comparación con otros países, España se encuentra en una fase bastante temprana en términos de adaptación de diversos servicios FinTech. Debido a eso, no hay mucho potencial para crecer y expandirse a gran velocidad. Pero la actitud de mercado hacia la financiación alternativa parece ser una actitud escéptica y además los bancos también tienen una posición dominante aquí, por lo que los sindicatos FinTech y todas las empresas en conjunto tienen una tarea muy importante por delante con respecto a la educación del mercado.

Tenemos que proporcionar servicios excepcionales y mantener buenas relaciones con los clientes, ya que esto es extremadamente importante para un correcto desarrollo de la confianza del cliente en la marca.

Cuando obtengamos la confianza en las marcas, podremos ir más allá de solamente la financiación mediante Crowdlending, podremos ir a pagos móviles o p2p.

El objetivo final es mover los servicios FinTech de grandes inversiones a los servicios de las personas para el consumo rutinario, para construir un ecosistema completamente nuevo.

¿Cómo funciona Viventor y cuáles son sus beneficios?

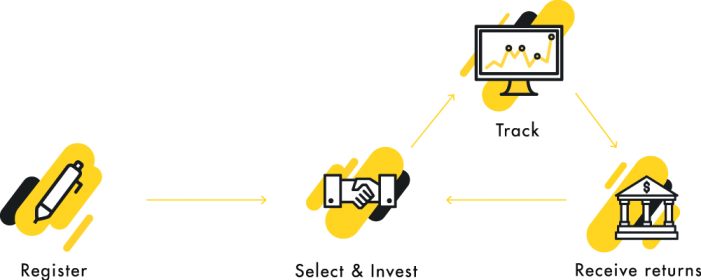

Viventor conecta los inversores y prestamistas no bancarios de toda Europa. Los préstamos son solicitados por los prestamistas no bancarios y después se analizan y luego se crea una lista en la plataforma Viventor. A continuación, los inversores pueden seleccionar en que préstamos invertir en función de sus preferencias.

No hay subasta, por lo que los inversores comienzan a ganar interés desde el momento en que invierten en los préstamos, sólo hacen falta 50 euros para empezar a invertir y los rendimientos se pagan mensualmente.

Los inversores cuentan con dos tipos de inversiones: en mercado primario y secundario y este último es un mercado negociado, por lo que se puede aumentar aún más el beneficio.

Además Viventor cuenta con un servicio de auto-inversión que permite una gestión menos activa de la inversión y que mantiene la rentabilidad más constante.

Dado que todos los préstamos son pre-financiados por los originadores de préstamos, el riesgo de los inversores se reduce significativamente. Además, todos los préstamos están garantizados por garantía de recompra, por lo que, si un préstamo es de 60 días de mora, los originadores de préstamos recomprará las inversiones, además de pagar los intereses acumulados. Ni un solo euro del dinero de los inversores se ha perdido en la historia de Viventor.

TOMS NIPARTS, Head of Operations de Viventor.

ESTEBAN LÓPEZ, CFO Crowdlending.es